Steuererklärung als Freelancer: So sparen Sie Zeit und Geld

Die Steuererklärung ist eine unliebsame Aufgabe, die jedes Jahr wieder auf dem Plan steht. Um Ihnen die Sache zu erleichtern, verraten wir Ihnen, wie Sie diese lästige, aber notwendige Aufgabe am besten angehen. So kommen Sie Ihren Pflichten nach und vergessen nie wieder eine Frist.

Einkommensteuer für Freelancer

Auch als Freelancer müssen Sie Ihr Einkommen versteuern, wenn es den gesetzlich festgelegten Freibetrag von 11.604 Euro (Stand 2024) übersteigt. Wie hoch Ihre Einkommensteuer tatsächlich ausfällt, richtet sich nach dem, was Sie mit Ihrem Business erwirtschaften. Dazu füllen Sie zu Beginn Ihrer Tätigkeit den Fragebogen zur steuerlichen Erfassung aus und übersenden ihn ans Finanzamt. Dort wird erstmalig die Höhe Ihrer Einkommensteuer festgelegt, die Sie dann zu Beginn eines neuen Quartals entrichten müssen. Dafür erhalten Sie keine Erinnerung vom Finanzamt. Haben Sie Ihre Termine also gut im Blick, um Säumniszuschläge zu vermeiden.

Umsatzsteuer für Freelancer

Sie sind außerdem verpflichtet, auf Ihr Angebot Umsatzsteuer zu entrichten. Hier existieren zwei Steuersätze:

- Regulärer Steuersatz von 19 Prozent

- Ermäßigter Steuersatz von 7 Prozent

Welcher Steuersatz gilt, hängt von Ihrem Angebot ab. Die konkreten Regelungen befinden sich in Paragraf 12 des Umsatzsteuergesetzes (UStG).

Wenn Sie umsatzsteuerpflichtig sind, müssen Sie jedes Jahr eine Umsatzsteuererklärung abgeben. Dort listen Sie sämtliche Umsatzsteuerbeträge auf, die Sie über das Jahr entrichtet haben.

Die Summe, die das Finanzamt erhält, ergibt sich aus der Differenz zwischen der eingenommenen und bezahlten Umsatzsteuer. Einen Teil davon können Sie zurückerhalten. Hatten Sie zum Beispiel Ausgaben für Ihre Büroeinrichtung, können Sie die dafür entrichtete Umsatzsteuer in Ihrer Umsatzsteuervoranmeldung geltend machen. Diese reichen Sie entweder monatlich oder quartalsweise beim Finanzamt ein.

Sie haben auch die Möglichkeit, auf die Kleinunternehmerregelung zurückzugreifen und sich damit von der Umsatzsteuer befreien zu lassen. Das ist möglich, wenn Sie im Vorjahr maximal 22.000 Euro Gewinn gemacht haben und im aktuellen Jahr die Summe 50.000 Euro nicht überschreitet.

Wenn Sie den Überblick über Ihre Finanzen sicherstellen wollen, empfiehlt sich ein eigenes Geschäftskonto. Was Sie dabei beachten müssen, lesen Sie im Artikel Geschäftskonto eröffnen: Tipps für Selbständige und Freelancer.

Schritt für Schritt durch die Steuererklärung

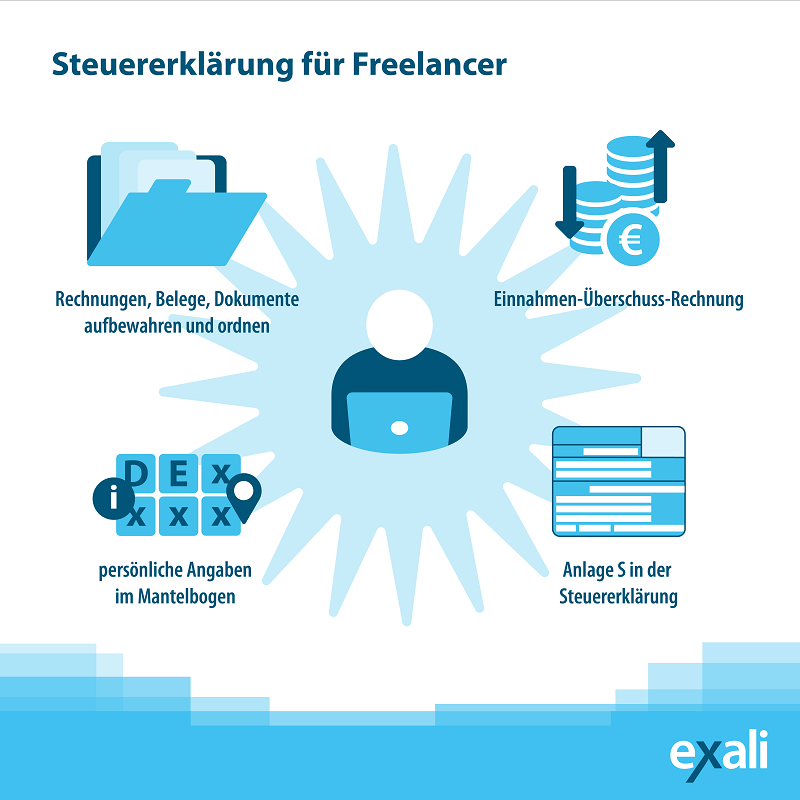

Um die Erstellung der Steuererklärung zu erleichtern, setzen Sie am besten auf gute Vorbereitung. Dafür sollten Sie sämtliche Rechnungen, Belege und Dokumente sorgfältig aufbewahren und sinnvoll ordnen. Das kann zum Beispiel so aussehen:

- Sonderausgaben

- Außergewöhnliche Belastungen

- Werbungskosten

Halten Sie dabei am besten eine chronologische Reihenfolge ein, um bei Bedarf schnell alles wiederzufinden.

Wichtige Fristen

Meist haben Sie bis zum 31. Juli Zeit, die Steuererklärung des Vorjahres zu erledigen. Wenn Sie einen guten Grund angeben, können Sie diese Frist bis Ende September verlängern. Es lohnt sich, sich beim zuständigen Finanzamt zu informieren. Denn hin und wieder verschiebt sich die Abgabefrist.

Wichtige Unterlagen

Um Ihre Steuern zu berechnen, benötigt das Finanzamt Belege über Ihre Einnahmen und Ausgaben. Bewahren Sie sämtliche Dokumente dazu auf und ordnen Sie diese am besten chronologisch. So gelingt es Ihnen auch viel einfacher, Ihre Einnahmen und Ausgaben am Ende des Jahres zu vergleichen. Der in dieser Einnahmen-Überschuss-Rechnung (EÜR) ermittelte Gewinn beziehungsweise Verlust bildet die Basis der zu zahlenden Steuern. Bestimmte Ausgaben zieht das Finanzamt von Ihrer Steuer ab – vorausgesetzt, Sie können die passenden Belege liefern:

- Beiträge zur Renten-, Kranken-, Pflegeversicherung

- Spendenbeträge für gemeinnützige Organisationen

- Ausgaben für Kindererziehung, Werbungskosten und haushaltsnahe Dienstleistungen

Das Erstellen der Steuererklärung

Eine Steuererklärung besteht aus mehreren Teilen. Geht es an das Ausfüllen des Steuerformulars, müssen Sie sich zuerst mit dem sogenannten „Mantelbogen“ auseinandersetzen. Hier geben Sie wichtige persönliche Daten an.

Neben diesen Formularen sind folgende Dokumente für Freelancer wichtig:

- Haben Sie sich bei der Anmeldung Ihrer Tätigkeit zudem für die Einnahmen-Überschuss-Rechnung (EÜR) entschieden, um Ihren Gewinn zu ermitteln, ist außerdem die Abgabe der Anlage EÜR für Sie Pflicht. Dort stellen Sie Ihre Einnahmen und Ausgaben einander gegenüber.

- Abgesehen davon ist vor allem die Anlage S (Vermerk über alle Einkünfte aus freiberuflicher Arbeit) für Sie relevant. Diese Anlage soll Ihre EÜR für das Finanzamt besser nachvollziehbar machen. Hier geben Sie den errechneten Gewinn und Verluste aus Ihrer EÜR an.

Hat Ihre Steuererklärung Lücken, drohen Ihnen auf lange Sicht Konsequenzen. Im Zweifelsfall kann das Finanzamt Ihr Geschäft einer Betriebsprüfung unterziehen. In unserem Artikel Betriebsprüfung: So wappnen Sie Ihr Business lesen Sie, wie Sie diese Situation am besten bewältigen.

Tools für Ihre Steuererklärung

Heutzutage werden steuerliche Unterlagen digital übermittelt. Dabei hilft zum Beispiel ELSTER, die elektronische Steuersoftware von Bund und Ländern. Auch WISO Steuer oder QuickSteuerDeluxe von Lexware eignen sich für diesen Zweck. Sie müssen nicht zwingend auf eine separate Softwarelösung zurückgreifen. Kennen Sie sich gut mit Excel aus, genügt es völlig, Ihre Finanzen in einer Tabelle zu dokumentieren. Trennen Sie dabei die Nettobeträge und die Umsatzsteuer – das wird Ihnen künftige Umsatzsteuervoranmeldungen und das Erstellen der EÜR erleichtern.

Steuerberatung: Ja oder nein?

Gerade zu Beginn einer freiberuflichen Tätigkeit scheuen viele Freelancer zusätzliche Ausgaben für eine Steuerberaterin oder einen Steuerberater. Diese Zusatzkosten sind auf lange Sicht allerdings ein sinnvolles Investment. Denn gerade wenn Ihr Geschäft wächst, können sich neue steuerrechtliche Fragestellungen ergeben. Wenn Sie Steuerberatung in Anspruch nehmen, können Sie zum Beispiel von folgenden Vorteilen profitieren:

- Zeitersparnis: Eine Steuerberatung übernimmt diverse Aufgaben von der Steuererklärung bis zur Umsatzsteuervoranmeldung

- Finanzielle Vorteile: Ihre Steuerberatung ist bei den geltenden Gesetzen stets auf dem aktuellen Stand und holt das Beste für Sie heraus.

- Fristverlängerung: Die Steuerberatung pflegt oft engen Kontakt zum Finanzamt und sorgt bei Bedarf auch für eine Fristverlängerung bei der Abgabe der Steuererklärung.

Steuererklärung für Freelancer: Organisation ist alles

Wenn Sie Ihr Business rechtlich einwandfrei und professionell führen wollen, führt kein Weg an der Steuererklärung vorbei. Bewahren Sie Dokumente und Belege ordentlich auf, erfassen Sie Einnahmen sowie Ausgaben sorgfältig – damit haben Sie eine gute Basis, um Ihren steuerlichen Verpflichtungen nachzukommen.

Vivien Gebhardt ist Onlineredakteurin bei exali. Hier erstellt sie Content zu Themen, die Selbständigen, Freiberuflern und Unternehmern unter den Nägeln brennen. Ihre Spezialgebiete sind Risiken im E-Commerce, Rechtsthemen und Schadenfälle, die bei exali versicherten Freelancern passiert sind.